券商再融资“股冷券热”:定增配股刹车 短融发行突破4400亿元创六年新高

新华财经北京12月24日电 即将过去的2019年,券商再融资渠道和融资方式发生了显著变化。

受益于政策红利、利率优势以及业务结构变化等因素,今年以来30家券商累计发行超过170只短期融资券,发行金额超过4400亿元,远超上年同期水平,创出六年新高。

与此同时,定增和配股,这两种重要的股权再融资方式却遇冷。不仅年内暂无落地实施案例,个别券商还撤回了定增申请。

但是,这并不意味着“股冷券热”的局面会延续到未来几年。上市券商已经提出尚未实施的定增和配股申请超过1000亿元。

未来,券商再融资方式还将会发生怎样的变化?对行业将产生怎样的影响?

新华财经和面包财经研究员梳理了过去六年券商主要再融资数据,一探究竟。

短期融资券热:券商年内发行量创六年新高

上周,首家年内短期融资券累计发行金额超过600亿元的券商浮出水面。

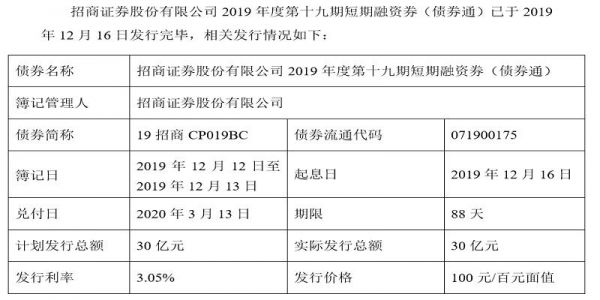

12月18日,招商证券发布公告,公司2019年度第十九期短期融资券(债券通)已于12月16日发行完毕,期限为88天,实际发行总额30亿元,发行利率3.05%。

今年以来,招商证券累计发行了19期短期融资券,累计募集资金610亿元,其中前12期已完成了兑付。

“钟爱”短期融资券的不仅仅是招商证券一家。

新华财经和面包财经根据公开数据梳理的结果显示:截至2019年12月20日,共有30家券商发行了175只短期融资券,总发行金额超过4400亿元。

截至12月20日,年内短融发行金额达到或超过200亿元的券商有10家,累计发行期数达到或超过5期的有17家。

2019年券商短融发行规模创出近年新高已无悬念。

新华财经和面包财经研究员梳理的数据显示:2014年之后,券商短期融资券发行规模连续3年下降。2017年仅发行了19只,总金额为392亿元;2018年发行量开始恢复增长,但全年也仅发行了57只,金额不足1500亿元。

数据对比显示:2019年券商短期融资券发行金额较2018年增长超过2倍,较2017年增长超过10倍。

股权再融资冷:券商定增配股年内暂无落地

相较于短融的“火爆”,券商的定增与配股就显得相当“冷清”。年内至今尚无券商定增和配股实施完成。12月初,兴业证券还发布公告,撤回其80亿元的定增申请。

公开数据显示,2015年—2017年,上市券商定增募集资金呈下降趋势,实施定增的券商个数也从4家缩减到2家。2018年总募集资金虽然有所增长,但实施定增的券商仅有2家。进入2019年后,暂无券商实施定增。

配股的情况也类似,2018及2019年均无新增实施案例。

以下为近5年券商定增配股实施情况:

2019年,券商再融资方式的明显改变,或许与政策变更、融资成本以及券商本身的资金需求均有联系。

短融新规推动短融规模再次增长

2016年新修订的《证券公司风险控制指标管理办法》,对券商流动性提出更高要求。“以净资本为核心的风险控制指标体系”升级为“以净资本和流动性为核心的风险控制指标体系”。

2018年4月,中国人民银行公开发布了《关于证券公司短期融资券管理有关事项的通知》,这被市场解读为利好券商短融发行。

今年以来,央行还调整了国泰君安、中信证券、海通证券等9家上市券商的待偿还短期融资券余额上限,合计提升超过3000亿元。

银行间市场利率下行 短融成本下降

作为一种流动性管理工具,短融具有相当显著的成本优势。

新华财经和面包财经研究员梳理了当前仍在存续期内的券商短期融资券利率数据,普遍位于3%附近,平均利率3.07%;而短融以外的债券利率期间在3.38%-6.38%之间,平均利率4.18%。短期融资券的资金成本明显优于其他债权融资方式。

银行间市场整体利率下行让短融的利率优势更为明显。由于券商大部分短期融资券都在90天左右,以三个月的上海银行间同业拆放利率(Shibor)为例,公开数据显示,2018年下半年之后,,三个月的Shibor利率呈明显下降趋势。

监管要求、政策红利加上成本优势,共同助推了2019年券商短融这一流动性管理工具的“井喷”。

但是,这并不意味着券商再融资“股冷券热”的格局将会持续。

券商千亿股权再融资在路上

虽然近一年内券商并无定增和配股方案落地,但2019年发布相关预案的券商并不在少数。目前,已有14家上市券商披露了定增或配股预案,合计金额达1297.65亿元。

其中,国信证券的非公开发行与国海证券的配股已获得证监会核准,中信证券非公开发行获得发审委通过,第一创业非公开发行股票申请获得中国证监会受理。其余券商的定增与配股计划也均通过了股东大会。

券商通过股权再融资方式补充资本金有多方面深层次的原因。比如,随着业务结构变化,高资本消耗业务增加,对补充资本金的需求提升。

展望来年:股权再融资是否唱主角?

以自营业务为例。最近几年,不少券商的业务都处在转型期,经纪业务收入占比下降,自营业务成为券商新的增长点。财报数据显示,截至今年6月末,部分上市券商的自营业务(证券投资业务)收入已经超过经纪业务。

但自营业务的扩张,需要消耗更高的资本,这使得券商对于资本金的需求量明显提升。

短融作为一种流动性管理工具,虽然具有成本低、灵活性高的特点,但是却无法补充券商的资本金。

尽管修订之后的《证券公司风险控制指标管理办法》强化了对流动性的监管,但净资本仍然是核心的监管指标。对于券商来说股权融资则是补充净资本最有效的方式之一。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。